최근 공교롭게도 '한국계'라는 끈을 가진 일본발(日本發) 뉴스 두 개가 글로벌 차원에서 큰 관심을 끌고 있다. 그 첫 번째는 바로 한국계 일본인인 마사요시 손(한국명 손정의) 회장이 이끄는 일본 기업인 소프트뱅크(SoftBank)가 영국의 마이크로프로세서 생산기업인 ARM홀딩스(ARM Holdings)를 320억 달러(한화 약 35조 원)라는 엄청난 가격에 인수할 것이라 발표한 것이다(관련 기사).

그리고 두 번째는 7월 14일, 네이버의 자회사로 일본에 본사를 둔 라인(Line Corp)이 일본의 동경증권거래소(Tokyo Stock Exchange, 이하 'TSE')와 이곳 미국의 뉴욕증권거래소(New York Stock Exchange, 이하 'NYSE')에 동시 기업공개(Initial Public Offering, 이하 'IPO')를 한 것인데, 거의 이 주일이 지난 지금까지도 이번 라인의 IPO는 이곳의 금융계와 생태계 내에 결코 작지 않은 이슈가 되고 있다. 이번 라인의 IPO가 매일같이 새로운 혁신기업들이 등장하고 사라지는 이곳의 생태계와 또 시시각각으로 그 상황이 변하는 금융시장에서 어떠한 의미를 가지는 것이기에 아직도 많은 이들의 관심을 끄는지, 그리고 그것이 우리 생태계에는 어떤 주안점들을 남겨줄 수 있는지를 이곳의 시각에서 함께 생각해 보려 한다.

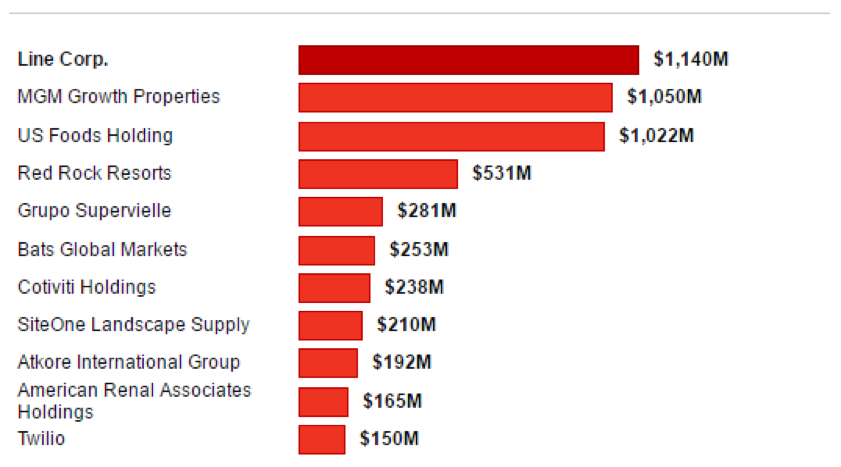

“알리바바 이후 가장 큰 규모의 테크 기업 IPO(Biggest Tech IPO Since Alibaba)”

라인은 당초 이번 IPO를 통해 3,500만 주의 주식을 주당 2,800엔(약 3만 원)의 가격에 신규로 발행하여 유통하려 하였으나, 실제 IPO 직전 투자자들의 높은 관심을 이유로 1,200만 주가 배정된 일본시장에서 한 주당 가격을 3,300엔(약 3만5천 원)으로 상향하였고, 그에 따라 2,200만 주가 배정된 일본 외 시장(미국)에서의 한 주당 가격 역시 32.84달러(약 3만7천 원)로 상향되었다(관련기사). 그 결과 이번 IPO에서 신규발행하는 3,500만 주의 주식을 통해 라인은 11억4,940만 달러, 우리 돈으로 1조3천억 원 이상의 자금을 조달하게 되었다(별도로 배정된 약 5백만 주가량의 '그린슈(Greenshoe, 초과배정옵션)'가 적용되면 최대 13억 달러가량으로 상승).

11억5천억 달러에 달하는 이번 IPO는 올해까지 미국에서 발생한 IPO 중 가장 큰 규모(관련기사)이며, 특히 테크 분야(Tech Sector)에서는 지난 2014년에 있었던 알리바바의 IPO 이후 가장 큰 것이라는 점에서 이번 IPO는 실제 성사 이전부터 많은 관심을 불러모았다.

Figure 1. 2016 IPO 규모 순위 *출처: Fortune.com

아울러 이번 라인의 IPO는 특히, 확고한 탑라인(Top-line)과 바텀라인(Bottom-line)이 형성되지 않았음에도 불구하고 기대가치만으로 탄생한 유니콘이나 심지어는 데카콘(필자의 기존 관련 칼럼)들을 중심으로 장외공모(Private IPO)가 대세로 굳어지고 있는 현재의 투자 및 회수 시장에 대한 투자자들의 우려 속에서 비교적 견실한 탑라인과 바텀라인을 보유한 벤처기업의 빌리언달러 IPO(Billion-dollar IPO)라는 점에서 투자자들로부터 IPO 자체 및 향후 성과에 대해 많은 기대를 모으고 있다(관련기사).

“장기적인 지속성은?(Long-term Durability?)”

라인의 주가(株價)는 IPO 직후 공모가 대비 34% 증가한 44.10달러(약 5만1천 원)까지 급증하였다가 7월 26일 현재에는 조정을 거쳐 38.47달러(약 4만3천 원) 정도에 거래되고 있다.

Figure 2. 미국 내 라인 주가 변동 추이 *출처: Yahoo! Finance

Figure 2. 미국 내 라인 주가 변동 추이 *출처: Yahoo! Finance

이에, 이번 IPO 이전에 기 발행되어있던 174,992,000주와 신규발행된 35,000,000주를 더한 총 209,992,000주의 발행주식 총수(Total Shares Outstanding)를 대입해 보면, 현재 라인은 78억3,000만 달러(약 8조9천1백억 원) 이상의 시가총액(Market Cap), 그러니까 기업가치를 시장으로부터 인정받고 있다는 의미가 된다.

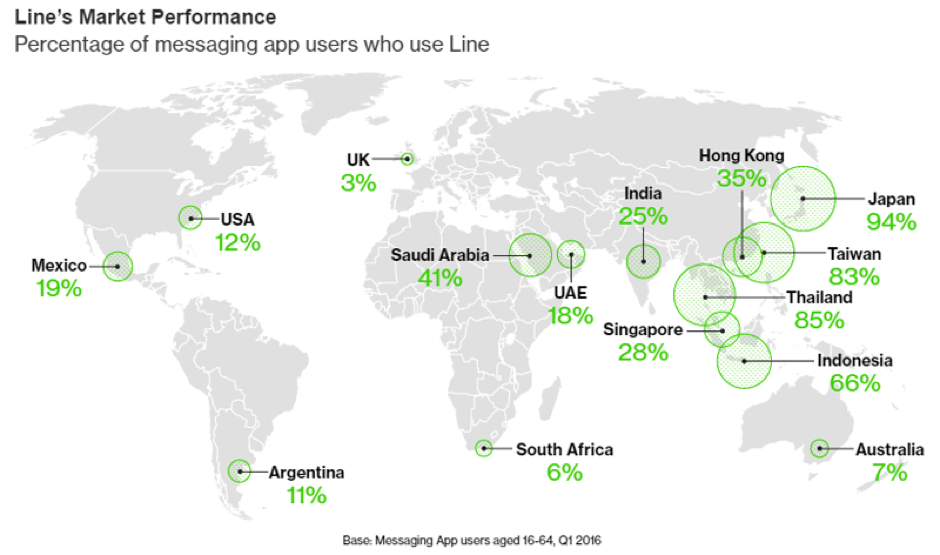

최근 사용자 증가율이 정체되기 시작한 것이 아니냐는 의구심을 불러일으키고는 있지만, 현재 전 세계적으로 라인은 2억1,800만 명 정도의 사용자들을 보유하고 있는 것으로 집계되고 있다.

Figure 3. 라인의 사용자 분포 현황

이를 토대로 계산하여 보면, 현재 시장이 평가하는 라인의 사용자 1인의 시가총액에 대한 기여분은 약 36달러/사용자로, 약 10억 명의 사용자들을 보유하고 있으며 페이스북(Facebook)에 190억 달러(약 21조6천2백억 원)에 인수된 왓츠앱(Whatsapp)의 19달러/사용자를 훨씬 웃도는 수준임을 알 수 있다. 그리고 이것은 라인의 가입자당 평균 매출액(ARPU, Average Revenues Per User)이 비록 페이스북의 11.27달러나 트위터의 7.27달러 수준에는 미치지 못하지만, 최대 사용자를 보유한 왓츠앱의 0.05달러는 물론이고 비교적 높은 위챗(WeChat)의 3달러대의 ARPU와 비교해 보아도 거의 두 배에 달하는 5.10달러(데이터 출처: Line Corp. Prospectus)에 달해 메시징 앱(Messaging App)으로서는 매우 견고한 수익모델을 발굴한 것으로 평가되고 있기 때문이다.

또한, 이곳의 투자자들은 라인이 왓츠앱이나 위챗 등 기타 메시징 앱들과는 달리 단순히 메시지 전송 이외에도 게임을 비롯한 다양한 생활 관련 서비스와 콘텐츠를 제공하고 있다는 점을 흥미롭게 판단하고 있다. 이는 곧 그 사용자들이 일상생활에서 해당 서비스와의 접점을 증대시키는 것이고 이를 토대로 향후 광고를 비롯한 추가적인 매출원을 발굴할 수 있을 것으로 기대되기 때문이다.

그럼에도 불구하고, 상기한 바와 같이 라인의 성장세가 작년 이후 큰 틀에서 정체하기 시작하였다는 것에 대해 여러 투자자가 우려를 표현하고 있는 것 역시 사실이라는 점은 라인이 이번 IPO 이후 빨리 극복해야 할 도전과제가 아닐 수 없다.

이에 대해 라인 측은, 비록 전체 사용자 수의 증가추세가 감소하였으나 위 Figure 3. 에서 볼 수 있는 바와 같이 일본 외 해외 시장에서의 사용자 수는 계속해서 증대되고 있으며, 더 나아가 실제 매출은 작년보다 40%가량 증가하였다는 점에서 앞으로 자신들이 더욱 개선된 성과를 창출할 수 있을 것이라 보고 있다.

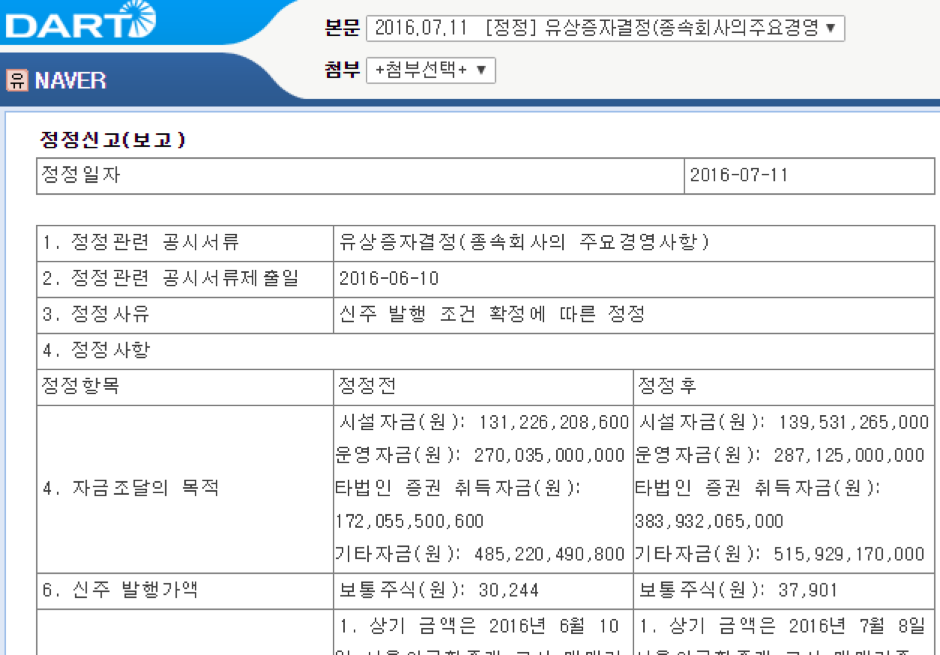

또한, 아래 Figure 4.에서 볼 수 있는 바와 같이, 라인 측이 이번 IPO를 통해 마련한 재원 중 30%에 가까운 3,900억 원가량을 ‘타법인 증권 취득자금’ 다시 말해 기업 인수를 위한 자금으로 설정해 놓고 있다는 점은 성장세 정체에 따른 우려를 극복하기 위해 이번 IPO 이후 라인이 1) 보다 공격적인 해외 시장 진출 및 2) 탑라인 제고를 위한 기업 인수에 더욱 적극적인 모습을 보이게 될 것을 보여주는 것이어서 그에 대한 구체적 성과에 대한 투자자들의 관심이 쏠리고 있다.

Figure 4. 라인 IPO에 대한 네이버의 공시자료 *발췌, 출처: 전자공시시스템

“나이스(NYSE) vs. 나스닥(NASDAQ)”

우리나라의 벤처기업이 상장할 때 코스닥(KOSDAQ)을 생각하는 것과 이곳에서 역시 하이테크 등 기술을 중심으로 하는 벤처기업의 IPO는 나스닥(NASDAQ, National Association of Security Dealers Automated Quotations)에서 이루어지는 것이 정설이었고 NYSE는 반면 보다 전통적인 대기업들의 주식이 거래되는 시장이라는 생각이 지배적이었다. 심지어 그 입지 역시, NASDAQ은 관광과 패션, 그리고 트렌드의 중심인 뉴욕의 타임스퀘어(Time Square)에 자리 잡고 있지만, NYSE는 금융 산업의 중심지로 보다 보수적인 월스트리트(Wall Street)에 자리 잡고 있다. 거래방식 역시 마찬가지로, NYSE는 자신들의 거래 프로세스 중 많은 부분이 전산화된 오늘날까지도 스페셜리스트(Specialist)라고 불리는 산업버티컬(Industry Vertical)의 마켓메이커(Market Maker)들이 자신들이 담당하는 기업 주식의 거래를 주도하는 반면, NASDAQ은 시작부터 그 이름에 포함된 자동 매매(Automated Quotations)라는 단어들이 의미하는 것처럼 모든 거래가 주식 브로커들 사이의 전산 거래로 이루어져 왔다.

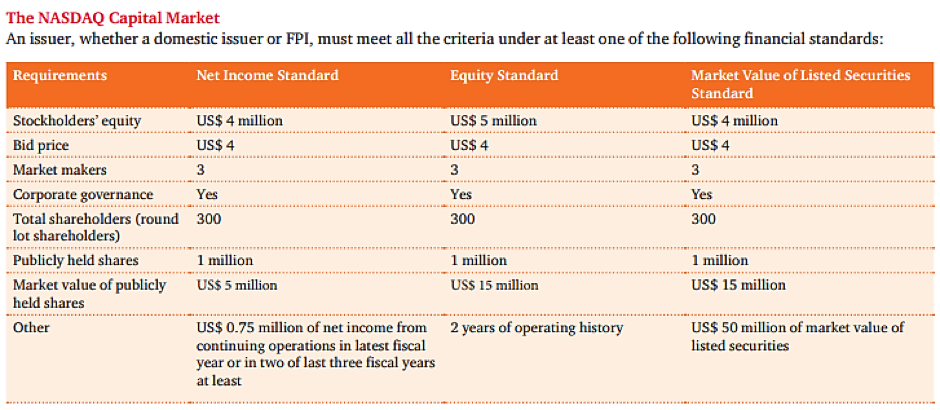

이와 같은 태생적 차이점 이외에도 NASDAQ이 기술 기반 벤처기업들의 IPO 무대로 자리매김할 수 있었던 이유로는 아래 Figure 5.에서 보는 바와 같이 NASDAQ에 상장하기 위한 요건이 크게 100만 주 이상의 주식이 1,500만 달러(약 170억 원) 이상이며, 전체 주식보유 지분 총액이 500만 달러(약 56억 원) 이상인 영업력 2년 이상의 기업으로 NYSE보다 매우 간단했던 것과 더불어, 상장 및 거래를 위한 수수료 역시 NYSE보다 매우 저렴해 상장 시 일반적으로 20만 달러(약 2억 원) 이하의 상장 수수료를 부담하고 매년 거래 자격을 유지하기 위해 3만 달러(약 3천만 원)에서 9만9천 달러(약 1억 원) 정도의 수수료만 지불하면 되었던 것 역시 큰 이유로 작용하고 있었다(관련기사).

Figure 5. NASDAQ CAPITAL MARKET 상장 요건

그러나 최근, 오라클(Oracle), 트위터(Twitter), 링크트인(LinkedIn), 옐프(Yelp), 그리고 최근의 트윌로(Twillo) 등 IPO를 하는 기술벤처기업들의 60% 이상이 NASDAQ이 아니라 NYSE를 선택하고 있는 역전현상이 발생하기 시작하였고, 이는 역사상 최대 규모의 IPO라는 알리바바와(관련기사), 알리바바 이후 최대의 테크 IPO라는 오늘 살펴본 라인의 경우에서 역시 마찬가지였다.

더욱 구체적인 성과의 측면에서, NASDAQ에는 지난 2011년 이후 35개의 기술 관련 벤처가 상장하여 총 200억7천만 달러(약 22조8천억 원)를 조달했고, NYSE에는 45개 기업이 88억 달러(10조1백억 원)를 조달하였다. 그러나 NASDAQ에 상장한 기업 중에는 160억 달러(약 18조2천억 원)를 한 번에 조달한 페이스북이 있으므로 이를 제외한 기업들의 기업당 평균 조달액 규모에서는 NYSE가 1억9,560만 달러(약 2천2백억 원), 그리고 NASDAQ이 1억3,820억 달러(약 1천5백억 원)로 역시 NYSE를 통한 IPO의 성과가 NASDAQ의 그것을 40% 이상 웃도는 것으로 집계되었다.

아울러 페이스북의 IPO 시 딜러들에게 수천만 달러의 손해를 발생시켰던 NASDAQ의 전산 장애와 그와 유사한 일련의 NASDAQ 시스템 관련 문제점들(관련기사)은, 특히 대형화되어가는 최근 벤처기업들의 IPO와 맞물려 IPO를 준비하는 기업들에 "NASDAQ은 대형 IPO의 무대로는 신뢰도와 역량이 부족하다"라는 인식이 형성되는 계기로 작용하였다.

게다가 NASDAQ보다 우월한 것으로 평가받고 있는 NYSE의 글로벌적 시장의 성격에 대한 기업들의 좋은 평가 및 실리콘밸리 지역에 사무소를 개설하고 꾸준히 벤처생태계 내에서 기술 및 벤처 친화적으로 변모하기 위해 시도해 왔던 NYSE의 여러 노력(관련인터뷰)은, 앞서 언급한 최근의 우월한 IPO 실적 및 NASDAQ에 대한 호의적이지 많은 인식의 확산과 결합하여 앞으로도 한동안 고성장 기술기업의 IPO 유치를 둘러싼 두 거래소 간의 경쟁에서 NYSE의 입지를 더욱 견고하게 만들어 줄 것으로 예상한다.

주안점

앞서 살펴보았던 것처럼 이번 라인의 IPO는 미국 내에서, 'Go Long'이 강조되는 최근의 생태계 추세와는 다른 견실한 탑라인을 가진 벤처기업에 의한 빌리언달러 IPO인 이번 라인의 상장이 앞으로 투자 및 회수 시장에 어떤 작용을 할지, 지금까지 타 메시징 앱들과는 다르게 사용자들의 생활에 밀접하게 연관된 콘텐츠들을 제공함으로써 성장해 온 라인이 이번 IPO를 기점으로 어떻게 지금까지의 성장세를 앞으로도 유지할 것인지, 그리고 미국을 대표하는 NYSE와 NASDAQ 간의 경쟁이 앞으로 어떻게 펼쳐질 것인지 등의 측면에서 많은 관심을 받고 있다.

그렇다면 그와 같이 미국에서 이번 라인의 IPO를 둘러싸고 나타나고 있는 관심이 우리 생태계에는 어떠한 주안점들이 되어줄 수 있을까?

그 첫 번째는 아마도 라인의 비즈니스 모델과 그로 인해 형성된 견고한 탑라인이 될 것이다.

한국인인 우리에게 라인은 아마도 그저 카카오톡과 유사한, 그리고 유사한 비즈니스 모델을 가진 또 하나의 메시징 앱일지도 모른다. 카카오톡에서는 ‘이모티콘’으로 표현되는 라인의 ‘스티커’도 그렇고, 각기 다음과 네이버로 대표되는 인터넷 포털 모기업들(비록 카카오의 경우에는 다음을 역인수하였음에도 불구하고)의 시장 장악력을 활용한 각종 사용자 생활 연계 서비스 및 콘텐츠들이 매우 유사하기 때문이다.

반면 그와 같은 서비스와 비즈니스 모델 차원을 벗어나면 두 메시징 앱은 그 배후시장의 차원에서 커다란 차이점이 있음을 우리는 잘 알고 있다.

카카오톡이 크게 ‘한국’, 그리고 ‘한국인’들 사이에서 사용되는 메시징 플랫폼이지만, 라인은 위 Figure 3.에서 보는 바와 같이 일본을 중심으로 일본 문화에 친화적인 태국, 인도네시아, 말레이시아, 타이완 등 동남아시아 시장, 그리고 북미 시장과 심지어는 중동이나 남미 시장과 같은 매우 흥미로운 시장에까지 침투해 그들 지역에서 고루 사용자를 확보하고 있다. 그리고 그 결과 카카오톡의 월평균 실이용자(MAU)가 국내 인구수에 근접하는 4,100만 명 수준이지만, 라인은 2억1,800만 명으로 5배 이상의 사용자들이 이용하는 서비스가 되었으며, 그와 같은 넓은 시장을 기반으로 한 향후 수익 고도화 가능성에 힘입어 글로벌 증시에서 빌리언달러 IPO에 성공할 수 있었다.

본 칼럼을 읽는 독자들께서 잘 이해해 주시리라 믿지만, 노파심에 이야기하자면, 필자가 이야기하고자 하는 바는 카카오톡의 비즈니스 모델이 틀렸다거나, 라인의 비즈니스 모델이 카카오톡보다 우월하다는 것이 아니다. 카카오톡 역시 복잡한 국내 생태계에서 분명 훌륭한 성과를 내고 있고, 더 나아가 최근 다음카카오로 병합된 이후 국내 생태계의 형성 및 강화에 분명 큰 역할을 하고 있기 때문이다.

다만 라인의 경우에서 우리가 얻어야 할 주안점은, 라인과 같이 해외 시장을 처음부터 공략하는 것이, 그리고 중동이나 남미, 그리도 동남아시아와 같이 분명한 시장 선도 기업이 없는 지역에 다른 기업들보다 먼저 진입하여 선점함으로써 시장의 규모를 확장하는 것과 동시에 유의미하게 독창적인 시장을 확보하는 것이 가능하다는 것에 있을 것이다. 그리고 그와 같이 독창적인 시장이 유의미한 규모로 확보되는 경우 기업들은 그를 통해 다시금 다양한 독창적인 부가가치를 창출할 수 있고 그것이 의미 있는 평가를 받을 수 있다는 것이다.

다음으로 우리가 얻을 수 있는 주안점으로는, 우리의 거래소들 역시 빠르게 변해야 한다는 것을 꼽아야 할 것이다.

최근 몇 년 동안 우리나라의 한국거래소(Korea Exchange, 이하 'KRX')는 코스닥을 중심으로 벤처기업들의 상장을 확대하는 것과 동시에 코넥스(KONEX)를 신설(관련칼럼)하는 등 거래되는 기업의 수를 증대시키는 데에 많은 노력을 기울여 왔다.

그러나 최근 들어 해외, 특히 미국의 생태계를 중심으로 대기업과 벤처기업을 기업의 가치나 매출액으로 구분하는 것이 의미가 없어지고 있음이 관찰되고 있는 현 상황에서, 오늘 살펴본 NYSE와 NASDAQ 사이의 고성장 기술기업 IPO 현황의 역전현상이 발생하고 있으며 아울러 기존 대기업 중 대부분이 효과적인 매출의 확장을 이루지 못하고 있는 현재 상황에서 지금과 같이 유가 시장과 코스닥, 그리고 KONEX를 구분하여 운영하는 현재 모델이 가지는 유효성에 질문을 던져줄 수밖에 없다.

NYSE 역시 오늘날 고성장 기술기업의 IPO를 주도하게 되기 이전에는 매출액 7,500만 달러(약 853억 원) 이상, 혹은 7억5,000만 달러(약 8천5백억 원) 이상의, '대기업의 요람(Home of Big Companies)'으로 그 상장요건을 규정하고 있었다. 그러나 NYSE 스스로가 NYSE에 상장된 상황에서 지속해서 신규 IPO 수를 증대시키지 못하고 있지만 NASDAQ이 고성장 기업의 IPO 무대로서 계속 주목을 받는 상황은 부담이 될 수밖에 없었다.

NYSE의 실리콘밸리 사무소를 총괄하며 고성장 기술 벤처기업들의 IPO를 유치하고 있는 동 추(Dong Chu)는 한 인터뷰에서, “NYSE는 (IPO에 있어) 독점적 지위를 가지고 있었다…(중략)… 그러나 그와 같은 지위가 더는 통하지 않게 되었다(The NYSE had been a monopoly, …(중략)… and it just wasn’t going to cut it anymore)”는 말로 변화 전 NYSE가 처해 있었던 도전을 묘사하였다.

그리고 그와 같은 도전에 따라 NYSE는, 이전에는 한 명도 없었던 기술기업 재무에 대한 전문가를 영입하고 실리콘밸리에 사무소를 개설하여 고성장하는 기술기업들과 스킨쉽을 시작하는 동시에 상장 요건 역시 1억5,000만 달러(약 1천7백억 원)의 기업가치, 혹은 총자산 7,500만 달러(약 853억 원)와 자본금 5,000억 원 이상 중 하나로 완화하고 매출액에 관한 규정은 폐지해 버린다. Chu에 따르면, 이와 같은 상장요건 완화는 완화 이전보다 기술기업들의 IPO를 70% 증대시키는 성과를 도출하였고 그 결과 오늘 살펴본 것과 같이 과거에는 NASDAQ이 독점하다시피 했던 기술 기업들의 IPO에 있어 강자로 자리매김할 수 있었다.

따라서 이제 우리나라의 한국거래소와 또 그를 둘러싼 규정들 역시 현재 거래소가 당면한 도전과제 및 상황의 변화를 직시하고 빠르게 변화해야 할 것이다. 그리고 그러한 변화는 단지 IPO 요건의 완화 만에 국한된 것이 아니라, 거래소 자체의 글로벌 자본시장에서의 위상 강화 및 더 다양한 배경과 산업의 기업들이 거래될 수 있도록 하는 생태계 전반의 변화를 의미하는 것이어야 할 것이다. 그리고 그러한 변화가 있을 때야, IPO가 거의 유일한 회수 모델로 작동하고 있는 국내의 스타트업 및 벤처 생태계에도 유의미한 가치를 전달해 줄 수 있을 것이다.

지금까지 이번 라인의 미국 및 일본 동시 상장을 계기로 이곳 미국에서 형성된 관심사들과 그로부터 우리가 생각해 보아야 할 주안점들을 함께 생각해 보았다. 오늘 살펴본 주안점들이 우리에게 의미 있는 결과로 이어지려면 스타트업과 벤처기업들의 창업자들은 물론이고 투자사들 및 투자은행들의 노력, 그리고 그러한 노력이 실제 결과로 이어지는 시장까지 포괄적인 변화가 있어야 할 것으로 생각한다. 그와 같은 호흡에서, 비록 장황한 글이었지만 본 칼럼이 모든 생태계 관계자들이 앞으로 어떠한 방향으로 우리가 움직여야 하는지에 대해 다시 한 번 환기할 수 있는 계기가 될 수 있었기를 바란다.

이은세와의 직접 소통은 그의 개인 블로그인 http://eun5e.com 을 통해 가능하다.

이미지 출처: Investors